作者: 币安app官方 日期:2024-09-24 21:24

原文作者:BitHardcoreClub

原文来源:Twitter

Glassnode2022年链上比特币、以太坊稳定币市场运行状况回顾。

涵盖波动性,衍生品,期货杠杆,去年已实现的损失严重程度,比特币链上供应结构和集中度,比特币采矿业的冷却程度,以太坊合并后的供应动态,以太坊气费消费主导地位的演变趋势,稳定币市场的变化趋势和主导地位。

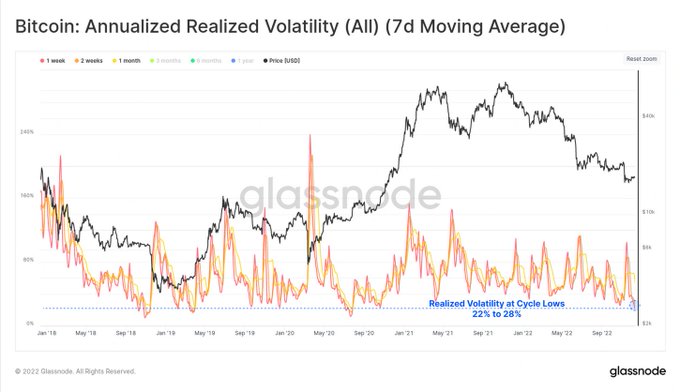

BTC短期实现波动率目前处于多年来的低点,为22%(1周)和28%(2周),是2020年10月以来的最低波动率。

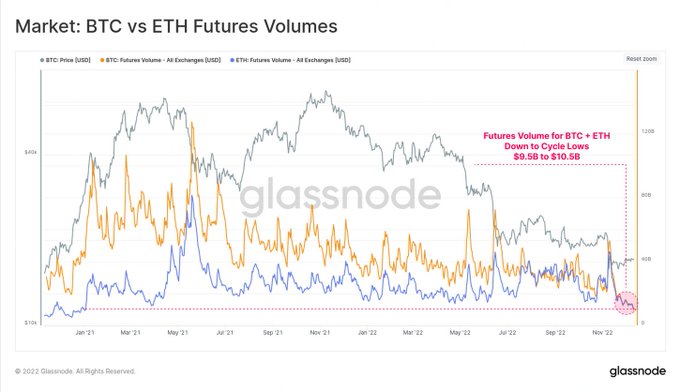

期货交易量同样低迷,正在探索多年来低点。BTC和ETH市场目前的交易量每天在95亿美元到105亿美元之间,体现了流动性收紧的巨大影响,广泛的去杠杆化和贷款交易平台的损伤。

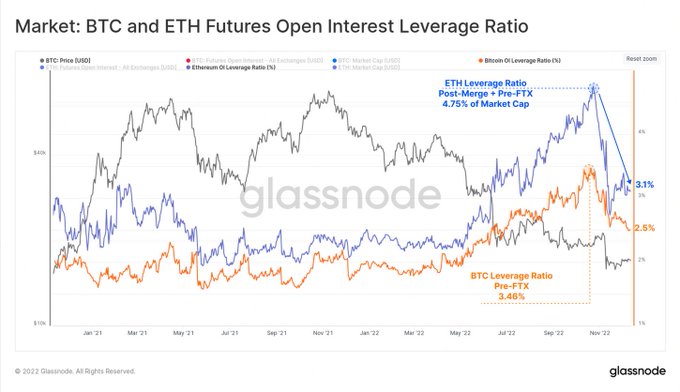

FTX内爆后,期货市场的未平仓合约已经大幅回撤。11月期货杠杆的建立和解除对ETH来说明显更严重。ETH的未平仓合约已经从4.75%下降到3.10%的市值。BTC的杠杆率在ETH市场前一周达到顶峰,此后在过去的一个月中从3.46%下降到2.50%的市值

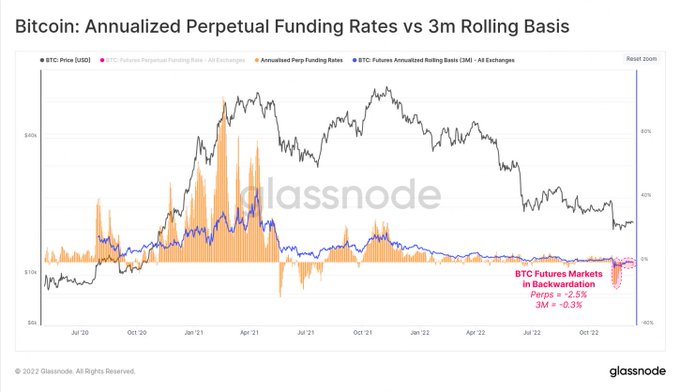

比特币calendar期货和永久掉期的交易都处于后退状态,年化基础分别为-0.3%和-2.5%。持续的后退期并不常见,唯一类似的时期是2021年5月至7月之间的盘整期。这表明市场对进一步的下行风险有相对的 "对冲",和/或更多的空头投机者。

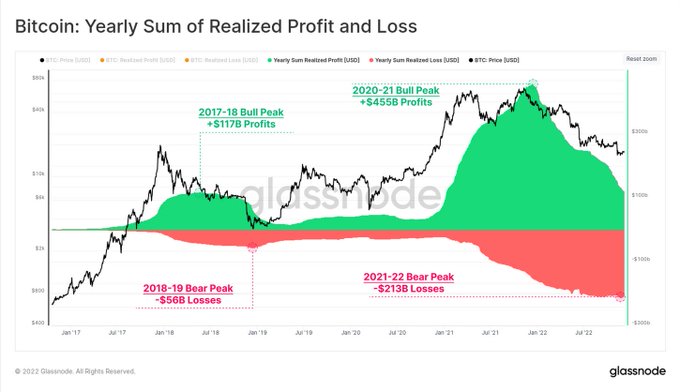

2020-21年宽松货币政策时代的流动性过剩泡沫,创造了链上年度实现利润总额的记录。比特币投资者在链上转移资金,每年获得超过4550亿美元的利润,从2021年11月的ATH起,熊市开始,市场已经回吐了超过2130亿美元的已实现损失。相当于2020-21年牛市利润的46.8%,与2018年熊市相似,当时市场回吐了47.9%

长期持有者在这个周期实现了历史上两个最大的相对损失高峰。截至11月,长期持有者的损失达到了每天占市值的-0.10%的峰值,其规模仅与2015年和2018年的周期低点相当。6月份的抛售也同样令人印象深刻,每天占市值的-0.09%,长期持有者锁定了-50%至-80%的损失

从长远的角度来看,尽管有这些巨大损失,长期持有者的供应已经恢复了FTX惨败后的恐慌性消费,达到了1390.8万个BTC的新ATH(占流通供应的72.3%)。这个指标的近乎线性上升趋势反映了2022年6月和7月发生的大量代币积累,紧接着3AC和该领域失败的贷款人所激发的去杠杆化事件。

矿工的困难时期

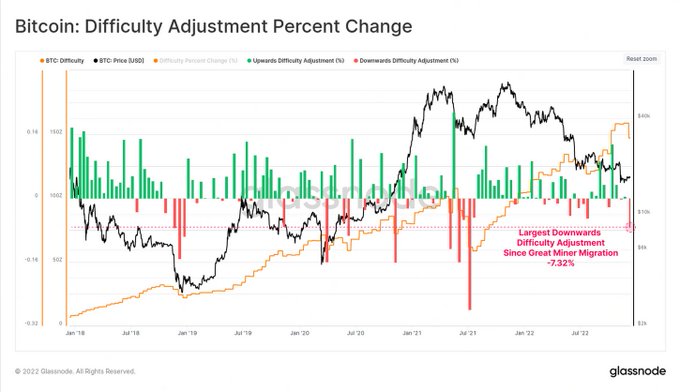

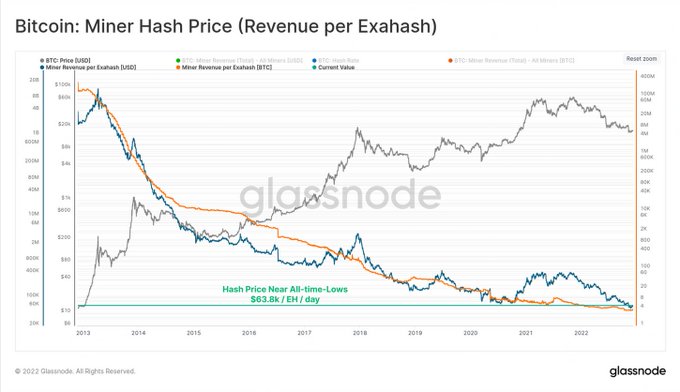

上周出现了自2021年7月采矿大迁徙以来最大的难度下调。难度下降了7.32%,意味着相当大一部分活跃的hashrate被关闭,这可能是持续收入压力导致。

尽管现货价格(约17000美元)比2020年10月(约10000美元)高出70%,但现在竞争寻找下一个比特币区块的哈希值却高出70%

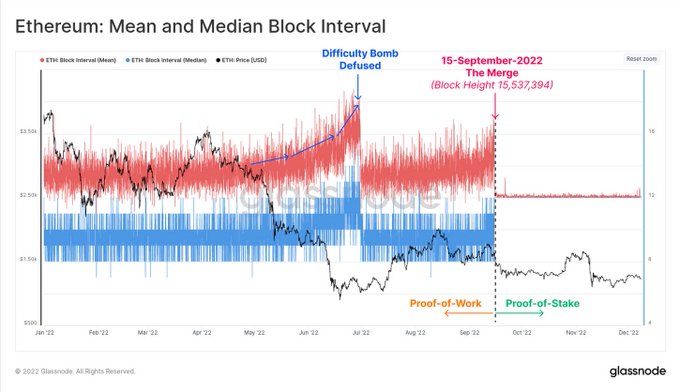

合并之后,下图显示了2022年期间区块间隔的平均值和中位数。很明显,工作证明(Proof-of-Work)的自然和概率变化在那结束,而预先确定的精确的12秒区块时间(Proof-of-Stake)则开始生效。

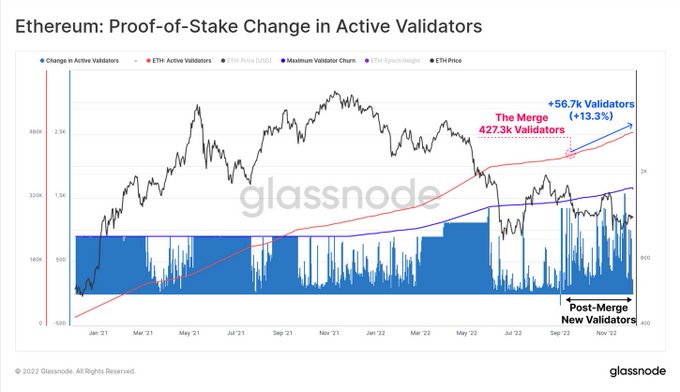

自合并以来,活跃的验证者数量增加了13.3%,现在有超过484k验证者在运行。这使得ETH的总押注量达到1561.8万ETH,相当于流通量的12.89%

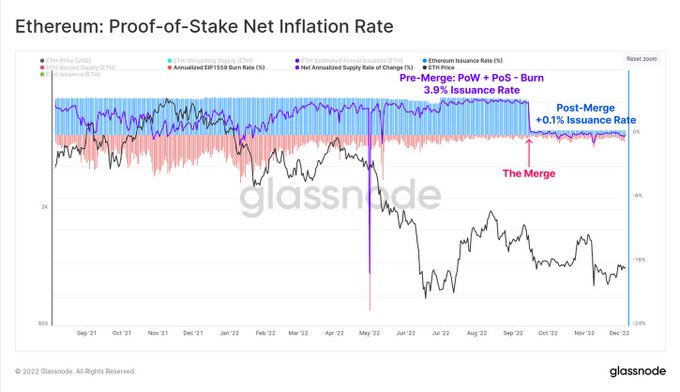

伴随着向Proof-of-Stake的过渡,以太坊的排放时间表明显变慢。发行率(蓝色)约为+0.5%,在考虑到EIP1559燃烧机制(红色)后,几乎完全被抵消,一般情况下一天约为+0.1%。与之相比,合并前的净通货膨胀率为+3.9%,发行量的变化是巨大的。

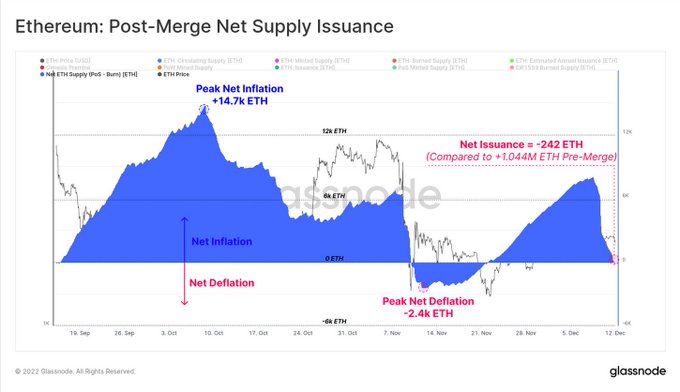

自合并以来的ETH供应变化不久前变成了净通缩,目前的代币供应量比合并时低了-242 ETH。相比之下,按照之前的发行计划,会有约104.4万个ETH发行和流通。

DeFi去杠杆化

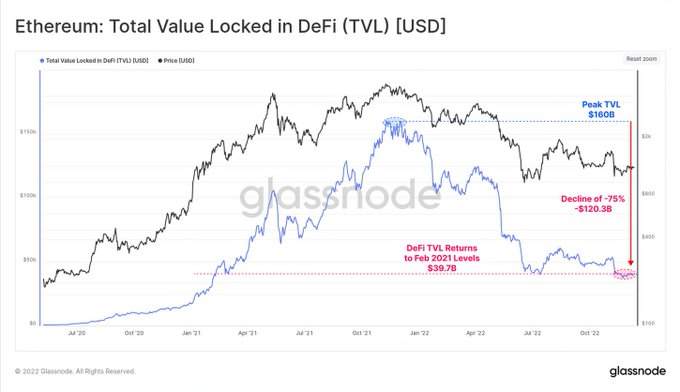

随着代币价格的极度缩水,以及流动性的严重收缩,锁定在DeFi中的总价值急剧下降。在2021年11月的市场ATH达到1600亿美元的高峰后,DeFi TVL已经下降了超过1203亿美元(-75%)。这使得DeFi抵押品价值下降到397亿美元,回到了2021年2月的水平。

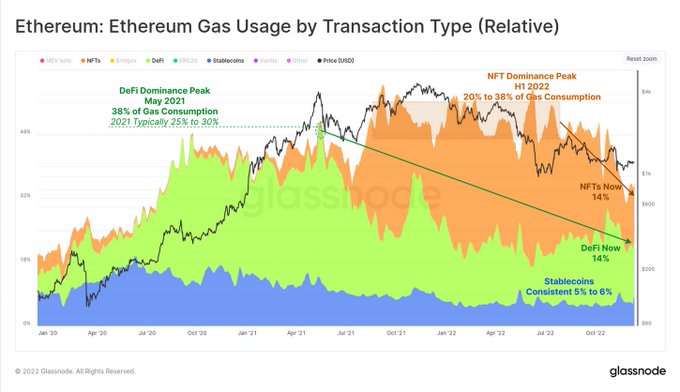

过去两年,按交易类型划分的以太坊气费的主导地位也显示出市场偏好的变化。从2020年7月到2021年5月,DeFi协议占据了所有气费的25%至30%,但此后下降到只有14%。在类似的繁荣-萧条周期中,NFT相关交易在2022年上半年占气费使用量的20%至38%,但现在也已下降到14%。今年全年,稳定币一直保持着5%至6%主导。

稳定币外流

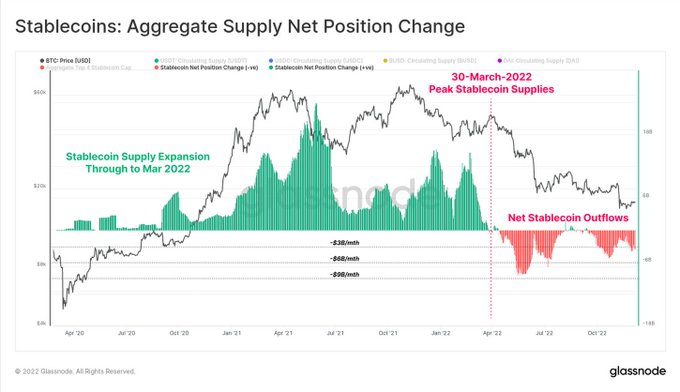

自2020年以来,稳定币已成为行业基石资产,按市值计算,前6大资产中的3个现在是稳定币。2022年3月,稳定币的总供应量达到了1615亿美元的峰值,但此后出现了超过143亿美元的大规模赎回。每月从该领域净流出的资本在-4亿至80亿美元之间。这表明大部分资本仍然留在这种新数字美元范式中。

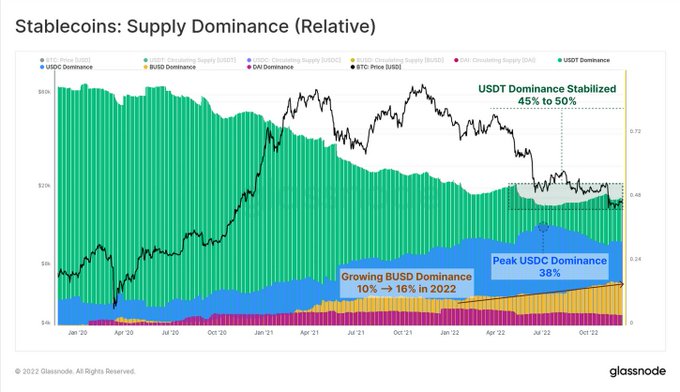

稳定币的供应主导地位也发生了明显的变化。 BUSD脱颖而出,市场份额从10%增加到2022年的16%,现在代表220亿美元的总资产价值。 Tether一直保持着相对稳定的45%至50%的市场份额,尽管自5月以来,USDT的赎回总额为184.2亿美元。 USDC的主导地位在6月达到38%的高峰,但此后下降到31.3%,现在占447.5亿美元。

虽然稳定币目前正在经历赎回,以及资本净流出,但以太坊的转账量在整个2022年下半年持续攀升。自7月以来,稳定币的总转账量攀升到每天200亿至300亿美元之间。 在5月、6月和11月的高波动性抛售事件中,稳定币总转账量在370亿至510亿美元之间达到峰值,这表明在去杠杆化事件中对美元流动性的极端需求。